Unfallversicherung

- Einkommen und Lebensstandard absichern

- Schutz weltweit, rund um die Uhr – in Job und Freizeit

- Individuelle Leistungen zum günstigen Beitrag

Drei von vier Unfällen passieren in der Freizeit – beim Sport, auf Reisen, im Haushalt. Wussten Sie, dass die gesetzliche Unfallversicherung in diesen Fällen nicht greift, sondern nur Arbeitsunfälle absichert? Wenn aus einem Freizeitunfall dauerhafte körperliche oder psychische Beeinträchtigungen entstehen, brauchen Sie einen Schutz, der diese Lücke schließt. Die Lösung: eine private Unfallversicherung.

Vorteile der Unfallversicherung

-

-

-

Was gilt als Unfall?

Versicherungen definieren einen Unfall so: Eine Person erleidet einen gesundheitlichen Schaden durch ein Ereignis, das

- unfreiwillig

- plötzlich

- von außen

- auf den Körper einwirkt.

Ein klassisches Unfallereignis ist zum Beispiel ein Auto- oder Fahrradunfall, ein Sturz von der Leiter oder durch Stolpern auf der Treppe.

Eine Unfallversicherung kann darüber hinaus noch weitere Fälle einschließen, etwa

- Gesundheitsschäden durch erhöhte Kraftanstrengungen (z. B. beim Krafttraining, nicht bei alltäglichen Tätigkeiten wie Getränkeeinkauf),

- Gesundheitsschäden, die beim Tauchen entstehen,

- Unfälle in Folge von Störungen des Bewusstseins

- Erfrierungen sowie

- Schmerzensgeld bei einer Schenkelhalsfraktur – besser bekannt als Oberschenkelhalsbruch (auch ohne Unfall).

Übrigens: Die Unfallversicherung von SIGNAL IDUNA sichert im Premium-Tarif auch Eigenbewegungen ab: Wenn Sie zum Beispiel beim Spaziergang umknicken und sich einen Bänderriss zuziehen, greift der Versicherungsschutz.

Warum brauche ich eine private Unfallversicherung?

75 % aller Unfälle und sogar 90 % aller tödlichen Unfälle geschehen in der Freizeit.*

*Quelle: Unfallstatistik 2015, Bundesanstalt für Arbeitsschutz und Arbeitsmedizin (BAuA)

Beim Anbringen einer Lampe in Ihrer Küche stürzen Sie von der Leiter – Knöchelbruch! Bei einer Radtour bleiben Sie an einer Schranke hängen und verletzen sich die Wirbelsäule. Solch ein Unglück kann nicht nur körperlich und finanziell wehtun, sondern auch das Familienleben auf den Kopf stellen. Denn bei Unfällen im Haushalt, in der Freizeit und auf privaten Reisen leistet die gesetzliche Unfallversicherung nicht. Die Krankenversicherung kommt nur für die unmittelbare medizinische Behandlung auf. Das heißt: Sie müssen die Folgekosten des Unfalls (zum Beispiel für den barrierefreien Umbau der Wohnung) oder einen langfristigen Verdienstausfall selbst schultern. Eine private Unfallversicherung sichert Ihre Existenz und greift Ihnen in vielerlei Hinsicht unter die Arme.

Mit Start des Videos akzeptieren Sie die Datenschutzerklärung von Google. Durch YouTube können Cookies gesetzt werden. Mehr zum Thema Datenschutz erfahren Sie in unseren Datenschutzhinweisen.

Unterschied zwischen gesetzlicher und privater Unfallversicherung

In Deutschland müssen Arbeitgeber ihr Unternehmen – und damit auch ihre Beschäftigten – in der gesetzlichen Unfallversicherung anmelden.

Die gesetzliche Unfallversicherung schützt

- Berufstätige während der Arbeit vor Ort oder im Homeoffice sowie auf dem Hin- und Rückweg zur Arbeit – ohne Umweg zum Supermarkt oder ins Fitnessstudio

- Kinder und Jugendliche während der Betreuung bzw. des Unterrichts in pädagogischen Einrichtungen sowie auf dem direkten Hin- und Rückweg

Die gesetzliche Unfallversicherung schützt nicht

- Berufstätige, Kinder und Jugendliche in Freizeit und Urlaub

- Selbstständige

- Hausfrauen und Hausmänner

- Rentnerinnen und Rentner

- im Ausland (mit wenigen Ausnahmen)

Die Absicherung gegen Invalidität ist das A & O der privaten Unfallversicherung. SIGNAL IDUNA leistet schon ab einem Invaliditätsgrad von 1 %; die gesetzliche Unfallversicherung zahlt erst bei einer Minderung der Erwerbstätigkeit von 20 %.

Was leistet die private Unfallversicherung?

Nach einem Unfall ist oft nichts mehr wie zuvor: Möglicherweise können Sie Ihren Beruf nicht mehr ausüben, die Familienarbeit nicht mehr wie zuvor leisten oder ohne Umbau nicht mehr in Ihrer Wohnung leben. Die private Unfallversicherung federt dauerhafte Unfallfolgen finanziell ab und hilft, Ihren gewohnten Lebensstandard zu sichern.

Sie leistet bei Invalidität, das heißt wenn …

- Ihre körperliche oder geistige Leistungsfähigkeit nach einem Unfall beeinträchtigt ist,

- diese Beeinträchtigung voraussichtlich länger als drei Jahre bestehen wird und

- keine Änderung dieses Zustands zu erwarten ist.

Unfallschutz nach Maß: Tarife und Leistungen

Die private Unfallversicherung von SIGNAL IDUNA bietet Ihnen drei Tarife zur Wahl – von „Pur“ bis „Premium“. Die Tarife unterscheiden sich in den Leistungen, Versicherungsbedingungen und Versicherungsummen. Diesen Schutz können Sie mit Bausteinen Ihrer Wahl erweitern. So erhalten Sie genau den Leistungsumfang, der zu Ihnen und Ihrer persönlichen Situation passt.

Optional: Progression 250, 500 oder 750

= wählbar

— = nicht enthalten/nicht wählbar

Gut zu wissen:

- Der Pur-Tarif gewährt einen soliden Unfallschutz, den Sie sofort online und ohne Gesundheitsfragen abschließen können.

- Die Tarife Basis und Premium bietet Ihnen individuelle Gestaltungsmöglichkeiten und erfordern daher eine persönliche Beratung.

- Ihr Beitrag richtet sich nicht nur nach dem gewählten Tarif und den indivduell gewünschten Leistungen, sondern auch nach individuellen Faktoren wie Alter, ausgeübtem Beruf sowie privaten und beruflichen Risiken.

Wann leistet die private Unfallversicherung – wann nicht?*

zahlt

Was liegt vor?

- Gesundheitsschaden durch

- risikoreiche Sportarten wie Tauchen (tauchtypische Gesundheitsschäden) oder Motorradfahren

- erhöhte Kraftanstrengung

- Schenkelhalsfraktur (Oberschenkelhalsbruch) – auch ohne Unfallereignis

- Impfung oder Vergiftung (außer durch Nahrungsmittel)

- Infektion infolge von Zeckenstich

- Bewusstseinsstörung (Schwindel, Ohnmacht), auch nach Einnahme von Medikamenten

- Herzinfarkt, Schlaganfall

Was leistet die Unfallversicherung?

- einmalige Invaliditätsleistung ab Invaliditätsgrad von 1 % bei dauerhaften Beeinträchtigungen

- Sofortleistung bei Schwerverletzung

- Kostenersatz für Such-, Bergungs- und Rettungseinsätze

- professionelles Reha-Management

- Pflege-/Hilfsleistungen (Mahlzeitenservice, hauswirtschaftliche Dienste, Kinderbetreuung etc.)

- Krankenhaustagegeld (auch bei ambulanter OP)

- Tagegeld bei unfallbedingter Beeinträchtigung der Arbeitsfähigkeit

- lebenslange Unfallrente ab Invaliditätsgrad von 35 %

- einmaliges Unfall-Rentenkapital ab Invaliditätsgrad von 35 %

zahlt nicht

Was liegt vor?

- Gesundheitsschaden durch Krankheit (z. B. Diabetes, Gelenksarthrose)

- Bandscheibenschaden

- Unfall durch Drogenkonsum

- Unfall beim vorsätzlichen Begehen einer Straftat

Was leistet die Unfallversicherung nicht?

- Übernahme von Kosten für die ärztliche Heilbehandlung

- Erstattung von Sachschäden (z. B. Brille, Kleidung)

*Grundlage: Bedingungen des Premium-Tarifs

Leistungsbeispiele

Unfall, Krankheit, Berufsunfähigkeit: Welche Versicherung leistet wann?

Berufsunfähigkeitsversicherung (BUV)

Als berufsunfähig gilt, wer infolge von Krankheit, Körperverletzung, Unfall oder durch Kräfteverfall nicht mehr in der Lage ist, in dem zuletzt ausgeübten Beruf zu arbeiten. Diesen Umstand muss ein Arzt nachweisen.

- Die BUV deckt das Risiko eines lebenslangen Verdienstausfalls und sichert somit die Arbeitskraft ab. Sie zahlt eine lebenslange Rente.

- Die BUV sichert – wie die Unfallversicherung (UV) – den Lebensstandard.

- Optimal ist eine Kombination beider Versicherungen.

- Menschen, die keiner Beschäftigung nachgehen, können keine BUV abschließen: Hausfrauen/Hausmänner, Selbstständige, Rentnerinnen und Rentner ohne Zuverdienst-Tätigkeit sowie Kinder und Jugendliche. Für sie ist die UV unerlässlich.

- Die UV bietet gegenüber der BUV bei einem Unfall wesentlich mehr Leistungen, um direkte Folgekosten abzudecken.

- Die meisten Unfälle führen gar nicht zu einer Berufsunfähigkeit. Dennoch entstehen oft hohe Kosten, um das Leben nach einem Unfall neu zu organisieren.

- Bei Vorerkrankungen ist es manchmal gar nicht möglich, eine BUV abzuschließen. Dann ist eine UV eine starke Alternative.

Krankenversicherung (KV)

In Deutschland gilt eine allgemeine Krankenversicherungspflicht. Die Krankenversicherung kommt nach einem Unfall für die ärztliche Behandlung auf.

- Die Leistungen der Krankenversicherung enden, wenn die medizinische Behandlung abgeschlossen ist. Wer nach dem Unfall bleibende Schäden davonträgt und wegen Invalidität zum Beispiel auf einen Rollstuhl angewiesen ist, erhält keine Leistungen mehr. Hier springt die Unfallversicherung ein.

- Weil die gesetzliche Krankenversicherung nicht in allen Ländern Europas leistet, genießen Sie bei einer Auslandsreise eventuell keinen ausreichenden Versicherungsschutz. Die Unfallversicherung greift weltweit mit vollen Leistungen.

Glossar und Ratgeber rund um den Unfall

Dauerhafte Beeinträchtigung der körperlichen oder geistigen Leistungsfähigkeit nach einem Unfall

Versicherungssumme, die ohne Progression festgelegt bzw. ausgezahlt wird. Die Höhe der Versicherungsleistung hängt von dieser Grundsumme und dem Invaliditätsgrad infolge des Unfalls ab. Aus der Grundsumme und dem Invaliditätsgrad ergibt sich die Invaliditätssumme.

Beispiel: Bei einer Grundsumme von 100.000 Euro und einem unfallbedingten Invaliditätsgrad von 60 Prozent leistet SIGNAL IDUNA 60.000 Euro als Einmalzahlung.

Grad der körperlichen oder geistigen Beeinträchtigung nach einem Unfall. Je nach Invaliditätsgrad ist die ausgezahlte Versicherungssumme (Invaliditätsleistung/Invaliditätssumme) unterschiedlich hoch.

Beispiel: Beträgt die Invalidität 50 Prozent, so erhält die versicherte Person die Hälfte der vereinbarten Versicherungssumme.

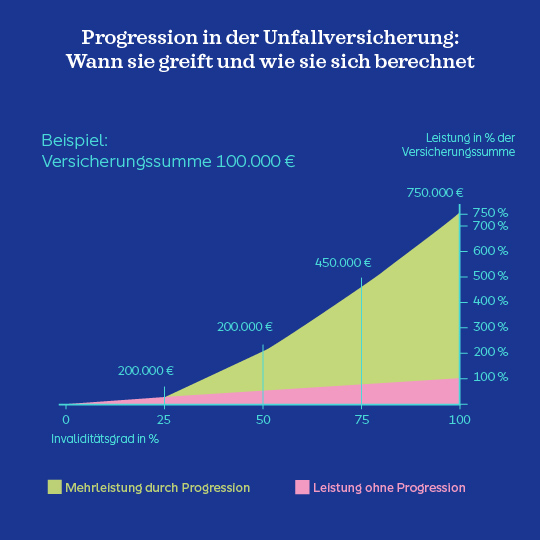

- Progression bedeutet, dass sich Ihre Versicherungssumme je nach Grad der Invalidität erhöht. Den Faktor vereinbaren Sie bei Vertragsabschluss.

- Die Progression hilft bei besonders starken Beeinträchtigungen zum Beispiel, Einkommensverluste aufzufangen und Ihr Lebensumfeld neuen Anforderungen anzupassen.

- Bei SIGNAL IDUNA können Sie in den Produkt-Linien Basis und Premium der privaten Unfallversicherung eine Invaliditäts-Progression von 250, 500 oder 750 Prozent wählen. Das heißt: Je nach gewählter Progressionsstufe erhalten Sie bei Vollinvalidität bis zum 7,5-Fachen der vereinbarten Versicherungssumme.

Lesebeispiel:

Sie haben in Ihrer privaten Unfallversicherung eine Invaliditäts-Progression von 750 vereinbart. Die Versicherungssumme beläuft sich auf 100.000 Euro. Falls Sie nach einem Unfall vollinvalide sind (100 Prozent Invalidität), zahlt Ihnen die Versicherung 750.000 Euro aus

Tabelle, mit der Versicherer nach einem Unfall den Invaliditätsgrad bestimmen. Diese Tabelle ist Teil des Versicherungsvertrags. Je nachdem, welches Körperteil von dem Unfall betroffen ist, erhalten Versicherte gemäß der Gliedertaxe einen bestimmten Prozentsatz der vereinbarten Versicherungssumme. (Alternativ bestimmt ein Arzt nach medizinischen Kriterien den Invaliditätsgrad.)

Lesebeispiele:

- Wenn Sie Ihren Daumen nicht mehr bewegen können (Invaliditätsgrad 20 Prozent), erstattet SIGNAL IDUNA Ihnen 20 Prozent der Versicherungssumme.

- Wenn Sie auf dem rechten Auge nur noch 50 Prozent der Sehleistung haben (= Teilverlust: Invaliditätsgrad 50 Prozent), ist die Invaliditätsleistung um 50 Prozent geringer als in der Gliedertaxe: Sie erhalten 25 Prozent statt 50 Prozent der Versicherungssumme.

- Sind mehrere Sinne oder Körperteile geschädigt, so summieren sich die jeweiligen Invaliditätsgrade bis auf maximal 100 Prozent.

Mit der Unfallrente können Sie sich lebenslang von schweren Einkommensverlusten durch Invalidität schützen. Die Unfallrente der SIGNAL IDUNA bietet:

- lebenslange monatliche Rente ab 35 % Invalidität

- doppelte Leistung bei 90 % Invalidität

- garantierte Rentenzahlung für mindestens zehn Jahre ab Unfalldatum

Mit dem Unfall-Rentenkapital entscheiden Sie erst nach einem schweren Unfall mit Invalidität, wie Sie Ihre Geldleistung verwenden möchten: als Kapitalsumme, als Rente oder beides. Das Unfall-Rentenkapital der SIGNAL IDUNA

- leistet ab 35 % Invalidität

- Höchstleistung: 500 % der Versicherungssumme (bis zu 1,5 Mio. €)

- kann die auszuzahlende Kapitalleistung nach einem Unfall zu Vorzugskonditionen in einem Finanzprodukt von SIGNAL IDUNA angelegt werden. Über die Höhe der monatlichen Auszahlung können Sie mitentscheiden.

Versicherer stufen Sie je nach beruflichem Risiko und körperlicher Belastung im Job in eine bestimmte Gefahrengruppe ein. Die Gefahrengruppe ist entscheidend für die Höhe des Beitags.

In der Unfallversicherung von SIGNAL IDUNA heißt das: Direkt nach dem Unfall organisiert und koordiniert das Reha-Management Maßnahmen zur Behandlung und Therapie, die Ihre Genesung fördern. Das Reha-Management …

- berät Sie individuell über Behandlungs-, Therapie und Reha-Möglichkeiten

- vermittelt Ihnen eine medizinische, berufliche und soziale Rehabilitation und trägt die Kosten dafür

- organisiert das Einholen einer ärztlichen Zweitmeinung und kommt dafür auf

- leistet für Ihre ärztliche Begleitung und Beratung

- organisiert und zahlt die Kosten für eine Beratung zum Umbau Ihrer Wohnung oder Ihres Fahrzeugs

- nennt Ihnen bei einem Unfall im Ausland unfallchirurgische Zentren vor Ort

Das Reha-Management leistet zum Beispiel bei

- Frakturen mit Nervenschädigungen oder Gelenkfrakturen

- Schädel-Hirn-Verletzungen

- Verbrennungen II. und III. Grades

- unfallbedingter Amputation eines ganzen Fußes oder einer Hand

- einem unfallbedingten Krankenhausaufenthalt von mindestens zehn Tagen

- einem voraussichtlichen unfallbedingten Invaliditätsgrad von mindestens 20 Prozent

Um die vom Unfall betroffene Person und ihre Angehörigen zu entlasten, kommen Unfallversicherungen manchmal für Pflege- und Hilfsleistungen auf. Die private Unfallversicherung von SIGNAL IDUNA bezahlt bis zu neun Monate lang und bis zu 15.000 Euro je nach Bedarf und Lebenssituation zum Beispiel:

- Einrichtung eines Hausnotrufdienstes

- Organisation eines Mahlzeitendienstes (auch für Ehegattin/Ehegatten, Lebenspartnerin/Lebenspartner und Kinder in häuslicher Gemeinschaft)

- Erledigung hauswirtschaftlicher Dienste:

- Wäsche und Wohnung reinigen

- einkaufen

- Betreuungsleistungen

- Kinder bis 14 Jahre betreuen

- Behörden- und Arztgänge begleiten

- Leistungen rund um die Pflege

- versicherte Person pflegen (Grundpflege)

- Angehörige in der Pflege schulen

- Angehörige ersten Grades pflegen

Bei einer besonders schweren Unfallverletzung erhalten Sie in der Unfallversicherung von SIGNAL IDUNA sofort finanzielle Unterstützung – zum Beispiel bei Querschnittslähmung, Schädigung des Rückenmarks oder Amputation (mindestens ganze Hand/ganzer Fuß).

Bei einem vollständigen Knochenbruch oder bei vollständigem Zerreißen eines Muskels, einer Sehne, eines Bandes oder einer Kapsel zahlt SIGNAL IDUNA einmal je Unfall den vereinbarten Geldbetrag: das Gipsgeld.

Wenn Sie in Ihrer Unfallversicherung eine Todesfallsumme vereinbaren, heißt das: Diese Summe zahlt die Versicherung in voller Höhe aus, wenn Sie innerhalb eines Jahres an den Folgen eines Unfalls versterben oder nach einem Schiffs- oder Flugzeugunglück ums Leben kommen und verschollen sind. Die Leistung kommt dann Ihren Angehörigen oder anderen Bezugsberechtigten zugute.

Gut zu wissen: Die Todesfallsumme hat auch im Überlebensfall eine Bedeutung für Ihren Leistungsanspruch: Sie bewirkt, dass Sie schon vor Abschluss eines Heilverfahrens eine Vorauszahlung auf Ihre Invaliditätsleistung erhalten – und zwar in Höhe der versicherten Todesfallsumme. Ohne Vereinbarung einer Todesfallsumme leistet die Versicherung erst nach Abschluss der Behandlung.

Fragen und Antworten zur privaten Unfallversicherung

Voraussetzung für Leistungen aus der Unfallversicherung ist Invalidität. Diese liegt vor, wenn Ihre körperliche oder geistige Leistungsfähigkeit nach einem Unfall voraussichtlich länger als drei Jahre beeinträchtigt ist und keine Änderung dieses Zustands zu erwarten ist. SIGNAL IDUNA leistet schon ab einem Invaliditätsgrad von 1 Prozent.

Der Invaliditätsgrad richtet sich danach, wie stark die körperliche oder geistige Leistungsfähigkeit nach einem Unfall beeinträchtigt ist. Für die Einstufung nutzen Versicherer die Gliedertaxe – eine Tabelle, die Teil des Versicherungsvertrags ist. Alternativ ist es möglich, den Invaliditätsgrad anhand eines ärztlichen Gutachtens nach medizinischen Gesichtspunkten zu bestimmen.

Das hängt vom Versicherer und dem gewählten Tarif ab: Bei SIGNAL IDUNA können Sie die private Unfallversicherung im Pur-Tarif ohne Gesundheitsprüfung ganz einfach online abschließen.

Die Höhe des Beitrags ist individuell; sie hängt zunächst vom Tarif und von den Leistungsbausteinen ab, die Sie in Ihrer Unfallversicherung wählen. Auch Ihr Lebensalter, der Beruf, den Sie ausüben, und persönliche Risiken – etwa durch bestimmte Sportarten oder Hobbys – wirken sich auf den Beitrag aus.

Eine private Unfallversicherung ist schon im Kindesalter sehr sinnvoll, denn nur in der Kita oder in der Schule und auf den Hin- und Rückwegen ist Ihr Nachwuchs gesetzlich unfallversichert. Doch 80 Prozent der Kinderunfälle passieren beim Spielen und in der Freizeit. Ein früher Abschluss zahlt sich aus: SIGNAL IDUNA versichert Ihren Nachwuchs in den ersten sechs Lebensmonaten beitragsfrei, sofern ein Elternteil bei SIGNAL IDUNA unfallversichert ist.

Wenn Sie für Ihren Arbeitgeber im Homeoffice arbeiten, sind Sie bei einem Arbeitsunfall durch die gesetzliche Unfallversicherung geschützt. Näheres dazu erfahren Sie im Blogbeitrag von SIGNAL IDUNA. Wer selbstständig ist, benötigt auch im Homeoffice einen privaten Versicherungsschutz.

Ja. Die private Unfallversicherung von SIGNAL IDUNA gilt weltweit rund um die Uhr.

Grundsätzlich können Sie eine Unfallversicherung jederzeit abschließen – auch erst nach einem Unfall. Leistungen erhalten Sie allerdings nur für Unfälle, die nach Vertragsabschluss passiert sind.

Ja, das geht. Beiträge zur privaten Unfallversicherung können Sie steuerlich geltend machen: Sie zählen zu den sogenannten Vorsorgeaufwendungen. Weitere Informationen finden Sie in unserem Blogartikel hier.

Um schnell von Versicherungsleistungen zu profitieren, sollten Sie einen Unfall möglichst umgehend melden. Bei SIGNAL IDUNA können Sie dies mit ganz einfach online tun: Unfall melden, Dokumente einreichen, Fotos hochladen, Angaben aktualisieren – schnell und komfortabel per Online-Schadenservice.